«Грамотно разработанная стратегия является залогом успешной облигационной сделки.»

ГЛАВА 1. МАРКЕТИНГ ДОЛГОВЫХ ИНСТРУМЕНТОВ И КРИВАЯ ДОХОДНОСТИ

В главе описаны роль маркетинга облигаций, участники этого процесса; показаны структура инвестиционно-банковского подразделения, участники инфраструктуры, порядок взаимодействия через инфраструктуру. В зависимости от вида размещения варьируются основные этапы маркетинговой стратегии. Дан краткий обзор базы инвесторов и освещен вопрос о маркетинговых материалах и мероприятиях в рамках реализации сделки. Особое внимание уделено формированию кривой доходности эмитентов облигаций и справедливому ценообразованию.

Заемщикам, которые регулярно выходят на рынок облигаций и имеют публичную кредитную историю, как правило, достаточно 2–3 дней для маркетинга. Эмитенты-дебютанты или те, которые не выходили на рынок с первичным предложением облигаций несколько лет, реализуют маркетинговые мероприятия не менее 2х недель, для того чтобы инвесторы успели открыть/обновить лимиты.

1. Для чего нужен маркетинг облигаций и что это такое?

Важным шагом в организации публичного выпуска облигаций, которому эмитент должен уделить первостепенное внимание, является разработка эффективной маркетинговой стратегии.

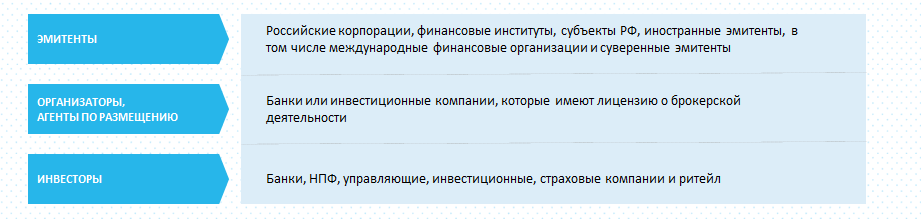

Целью проведения публичной маркетинговой кампании являются информирование максимально широкого круга инвесторов о планируемом размещении, определение состава потенциальных инвесторов и удовлетворительных условий для размещения и обращения потенциального выпуска облигаций (схема 1).

Схема 1. Участники маркетинга облигаций и их взаимодействие

Необходимо отметить, что в соответствии с Федеральным законом от 13.03.2006 N 38-ФЗ «О рекламе» не допускаются:

- реклама облигаций до раскрытия информации, содержащейся в проспекте[1] ценных бумаг;

- реклама эмиссионных ценных бумаг до осуществления регистрации их проспекта, за исключением случая, когда в соответствии с федеральным законом для публичного размещения или публичного обращения эмиссионных ценных бумаг осуществление регистрации их проспекта не требуется;

- реклама биржевых облигаций до даты допуска их биржей к торгам в процессе размещения биржевых облигаций (реклама биржевых облигаций, размещаемых в рамках программы облигаций, не допускается до регистрации биржей программы биржевых облигаций).

Также следует отметить, что запрещается начинать размещение облигаций путем подписки без предоставления возможности ознакомления с решением о выпуске ценных бумаг и документом, содержащим условия размещения ценных бумаг, а в случае, если регистрация выпуска облигаций сопровождается составлением и регистрацией проспекта ценных бумаг, без раскрытия информации, содержащейся в проспекте ценных бумаг.

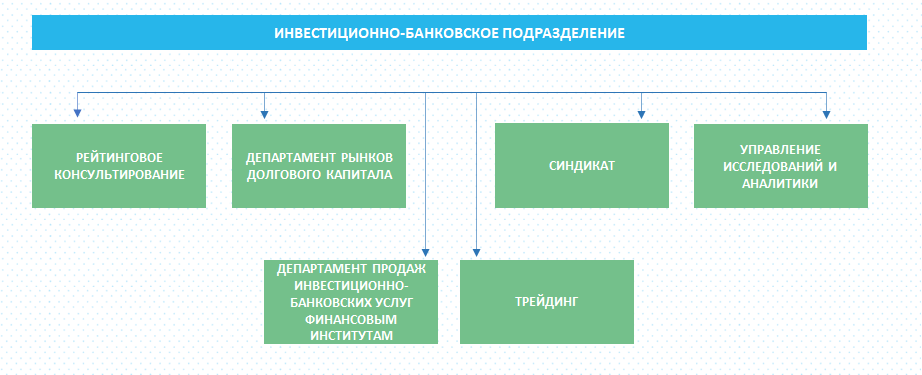

Для эффективного оказания услуг по организации размещения и размещению облигаций организатор должен обладать профессиональной инвестиционно-банковской платформой в составе команд по долговым рынкам капитала (Debt capital markets), синдиката (Syndicate), команды по продажам инвестиционно-банковских услуг финансовым институтам (FI Sales), трейдеров (Trading), аналитического подразделения (Research) и рейтингового консультирования (Rating advisory) (схема 2).

Схема 2. Пример структуры инвестиционно-банковского подразделения для закрытия успешной сделки

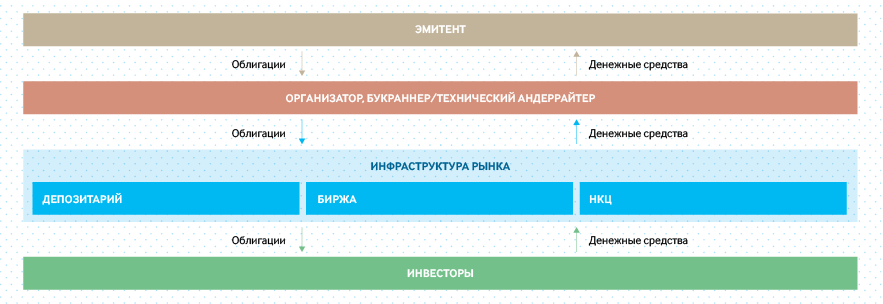

В инфраструктуру процесса выпуска облигаций входят биржа, клиринговая система и депозитарий

(схема 3):

- Биржа – торговая площадка, на которой проходят публичные размещения облигаций (Московская Биржа).

- Клиринговая система – клиринговый центр, через который проходят расчеты по размещению облигаций (НКЦ).

- Депозитарий – профессиональный участник рынка ценных бумаг, среди прочего осуществляющий учет прав на бездокументарные облигации с централизованным учетом прав (НРД).

Схема 3. Порядок взаимодействия участников процесса выпуска облигаций через инфраструктуру для закрытия успешной сделки

Что влияет на маркетинговую стратегию?

Маркетинговая стратегия по размещению выпуска облигаций формируется исходя из инвестиционной программы эмитента, его потребностей в финансировании, текущей рыночной конъюнктуры (основанной, в том числе, на новостном макроэкономическом и геополитическом фоне, ликвидности, настроениях и ожиданиях инвесторов), типа выбранной сделки (публичная или частная/клубная), а также известности кредитного профиля эмитента рынку/его публичности и величины расходов на маркетинговые мероприятия, которые эмитент готов понести.

Определение потребностей эмитента в финансировании

Эмитент определяет свои потребности в финансировании исходя из необходимости текущего рефинансирования, а также утвержденной программы капитальных затрат, которая является частью стратегического плана развития эмитента и основана на множестве его инвестиционных проектов, в том числе связанных с возможными сделками по расширению бизнеса, включая проекты по слияниям и поглощениям (Mergers & acquisitions).

Анализ текущей рыночной конъюнктуры

На текущую конъюнктуру и волатильность рынка облигаций влияет ряд факторов, среди которых следует выделить прежде всего:

- уровень инфляции в Российской Федерации;

- движение курсов валют (рубль/доллар, рубль/евро);

- денежно-кредитную политику Банка России, в том числе изменение ключевой ставки, операции РЕПО с валютными инструментами, валютные интервенции и пр.;

- тренд движения цен на нефтяном рынке;

- общую ситуацию с ликвидностью на российском рынке, в том числе поступление пенсионных денег и государственную политику в области управления средствами пенсионной системы и регулирования банковской деятельности;

- денежно-кредитную политику стран ЕС и США;

- макроэкономическую статистику;

- геополитическую ситуацию;.

- эпидемиологическую ситуацию.

На основании перечисленных факторов формируются среда на локальном рынке облигаций и ожидания инвесторов по вложениям в облигации, включая их «аппетит» к данному инструменту: объемы, сроки погашения и доходность.

Примерный график размещения облигаций с маркетинговой кампанией приведен на схеме 4.

Схема 4. Пример графика основных мероприятий по размещению облигаций в рамках рыночной сделки

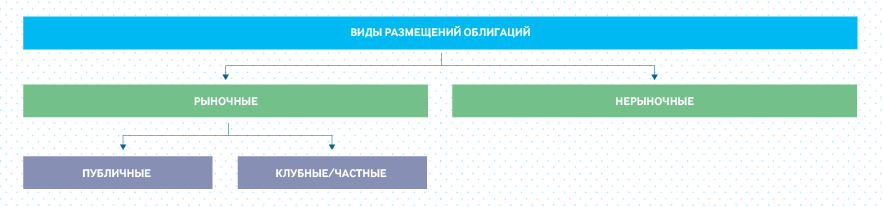

Типы рыночных сделок (публичная, клубная/частная)

Публичная сделка является наиболее распространенной практикой на локальном рынке облигаций и помогает сформировать справедливую стоимость привлечения финансирования благодаря естественной конкуренции между потенциальными инвесторами.

При соответствующей текущей рыночной конъюнктуре, например, при высокой волатильности рынка или с закрытием инвестиционного окна, эмитент может рассмотреть возможность частной, или так называемой клубной сделки, иными словами, найти ключевого или нескольких крупных инвесторов и закрыть сделку в «одну-две руки». Такой тип сделок возможен и в случае позитивной рыночной конъюнктуры. Например, при поступлении пенсионных денег на рынок есть возможность закрыть частные/клубные сделки, проведя переговоры с потенциальным инвестором и договорившись о цене, сумме и сроке, которые устраивают обоих: эмитента и инвестора. Типы сделок при размещении облигаций приведены на схеме 5.

Схема 5. Типы размещения облигаций

2. Основные этапы маркетинговой стратегии

Маркетинговые стратегии для публичной и частной/клубной сделок состоят из этапов, представленных на схеме 6.

Схема 6. Основные этапы проведения публичной сделки

*Точное время зависит от готовности документов

- Премаркетинг (Pre-marketing)

Премаркетинг необходим для того, чтобы определить предварительный интерес (Soft demand) со стороны потенциальных инвесторов к кредитному качеству эмитента и дать дополнительное время на открытие лимитов на его облигации, как трейдинговых, так и андеррайтинговых. Для эмитентов, которые впервые выходят на этот рынок, период премаркетинга обычно занимает от 2 до 4 недель (также это зависит от кредитного качества эмитента), а для уже известных рынку эмитентов – всего 2–3 дня. Обычно премаркетинг сопровождается публичной рассылкой организаторами маркетинговых материалов, в том числе предварительных условий размещения (Term-sheet), среди неограниченного круга инвесторов по клиентским базам своих департаментов продаж финансовым институтам (FI sales team).

- Премаркетинг частной / клубной сделки ( Pre-marketing of a private deal)

Премаркетинг частной / клубной сделки – процесс переговоров с ограниченным кругом инвесторов для определения их интереса к выпуску облигаций. Он необходим для того, чтобы выявить «аппетит» со стороны крупных инвесторов, таких как НПФ (при этом стоит отметить, что последние как участвуют в рыночных размещениях, так и выступают в качестве якорных инвесторов). Таким образом, данная процедура носит частный/клубный характер. Этот премаркетинг может занимать от 2 дней до нескольких недель. Длительный характер возможен в ситуации, когда в момент предложения у инвестора проявляется интерес к имени эмитента, но, например, нет формально одобренного лимита, отсутствуют свободные средства или идет торг по условиям сделки. В рамках премаркетинга частной / клубной сделки маркетинговые материалы для широкого круга инвесторов не потребуются, достаточно наличия Term-sheet, согласованных между эмитентом и инвестором, и актуальной Investor relations презентации. Возможно также, что эмитент запросит комфортное письмо (Comfort letter) от инвестора с датой действия такого предложения, чтобы максимально снизить для себя риск неисполнения (Execution risk) такой сделки.

Формат размещения

Выбирается один из трех форматов размещения:

- букбилдинг;

- аукцион по ставке купона;

- аукцион по цене размещения.

Большинство выпусков размещаются через букбилдинг.

Размещение и расчеты на Бирже (Settlement)

В рамках размещения и расчетов на Бирже (поставка против платежа) в соответствии с регламентом, согласованным с Биржей, происходит заключение основных договоров купли-продажи облигаций.

При проведении размещения облигаций обычно используется код расчетов Z0.

Определить следующее время проведения торгов при размещении облигаций в дату начала размещения:

- период сбора заявок: 10:00–13:15;

- период удовлетворения заявок: 14:00–16:30.

Время проведения торгов при размещении облигаций по фиксированной цене после окончания периода удовлетворения заявок в дату начала размещения:

- время сбора заявок и заключения сделок при размещении облигаций: 16:45–17:29;

- время сбора заявок и заключения сделок при размещении облигаций: с момента получения информации от НКЦ об окончании обработки отчета о сводном поручении ДЕПО до 18:30.

Время проведения торгов при размещении облигаций по фиксированной цене в период размещения, кроме даты начала размещения:

- время сбора заявок и заключения сделок при размещении облигаций: 10:00–17:29;

- время сбора заявок и заключения сделок при размещении облигаций: с момента получения информации от НКЦ об окончании обработки отчета о сводном поручении ДЕПО до 18:30.

Инвесторы, сформировавшие книгу, выставляют свои заявки в объеме аллокации, объявленной им эмитентом и организаторами, в торговой системе в адрес агента по размещению, или технического андеррайтера (Placement agent or technical underwriter). Агент по размещению проверяет и удовлетворяет заявки, принятые от инвесторов. В тот же день НКЦ автоматически проводит клиринг по выпуску облигаций, а посредник при размещении поставляет на счет эмитента денежные средства от размещения за вычетом комиссий Биржи.

Между закрытием книги заявок и размещением существует временной лаг от нескольких дней до двух недель. Его длительность зависит от того, как оперативно эмитент принимает корпоративные решения (а именно решение о купонной ставке), подписывает документы для размещения и представляет их на Биржу и в НРД. Сроки рассмотрения документов Биржей и НРД четко регламентированы.

Внимание! Преимущества наличия рейтинга и уровня листинга

Перед началом премаркетинга необходимо получить ожидаемый рейтинг эмитента или выпуска и обозначить уровень листинга, в котором будут размещаться облигации эмитента. У многих институциональных инвесторов (например, НПФ, управляющих и страховых компаний), согласно их инвестиционным декларациям, отсутствует возможность вложения в облигации без кредитного рейтинга определенного уровня. Для многих банков важно его наличие для проведения сделок РЕПО с Банком России. Кроме того, для части УК включение облигаций в высший котировальный уровень бывает принципиальным моментом при принятии решения об их покупке.

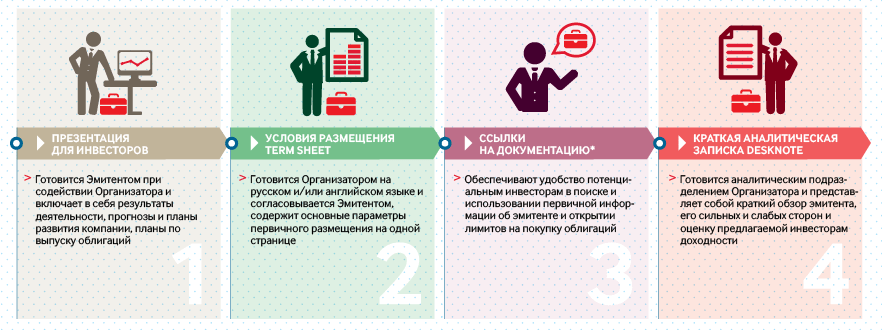

3. Зачем нужны маркетинговые материалы?

Маркетинговые материалы (схема 7) помогают правильно позиционировать эмитента и его облигационный выпуск. При маркетировании выпуска важно выявить основные Selling points (доводы в пользу приобретения) и раскрыть в презентационных материалах для инвесторов как сильные стороны эмитента, так и темы, которые носят спорный характер и в наибольшей степени беспокоят инвесторов.

Схема 7. Основные материалы для организации маркетирования выпуска

Отчетность, эмиссионные документы, рейтинговые отчеты, гарантии со стороны материнских структур (в случае их наличия).

В маркетинговых материалах все даты, включая открытие/закрытие книги, объявление аллокации инвесторам, размещение, являются предварительными. Это связано с тем, что все официальные решения по утверждению таких дат уполномоченным органом управления эмитента принимаются по результатам премаркетинга непосредственно после go-no-go звонка (Go-no-go call) перед открытием книги заявок.

4. Есть ли необходимость в маркетинговых мероприятиях?

В рамках премаркетинга командой FI sales поддерживается регулярный контакт с инвесторами на ежедневной основе по телефону и через систему Bloomberg. Помимо такого взаимодействия на локальном облигационном рынке принято проводить разовые маркетинговые мероприятия (схема 8), к которым относятся Non-deal roadshow (презентации для повышения осведомленности инвесторов о деятельности эмитента, пример расписания такого мероприятия приведен на схеме 9), работа с массмедиа, 1-on-1 meetings (специальные персональные встречи с инвесторами) и Deal roadshow (презентация эмитента и его выпуска облигаций), а также специальные вебинары на платформе видео-конференций, на которых инвесторы могут задать все интересующие их вопросы.

Схема 8. Дополнительные маркетинговые мероприятия в рамках премаркетинга

При проведении премаркетинга у кредитных аналитиков потенциальных инвесторов, которые занимаются открытием лимитов на покупку облигаций, обязательно возникнет ряд вопросов к эмитенту.

Эмитенту следует иметь в виду, что на встрече инвесторы могут адресовать ему любые вопросы, касающиеся его деятельности и предстоящего выпуска, и некоторые из них предугадать невозможно. Поэтому, если эмитент не готов ответить на какой-либо вопрос на встрече, он всегда может его записать и дать ответ чуть позже, например, по электронной почте.

Основными участниками встреч со стороны эмитента выступают представители его менеджмента, в основном это финансовый директор и глава казначейства или корпоративного финансирования, но иногда требуется участие ЕИО или владельцев бизнеса. Со стороны инвесторов обычно присутствуют портфельные управляющие, кредитные аналитики. Важно отметить, что состав участников со стороны эмитента желательно ограничить группой из 3–4 человек, со стороны организаторов - не более 1–2 человек.

Схема 9. Пример расписания non-deal roadshow

Большинство инвесторов находится в Москве, соответственно 95% маркетинговых мероприятий проводят именно в столице.

5. Что такое кривая доходности и как формируется pricing (ценообразование) по облигациям?

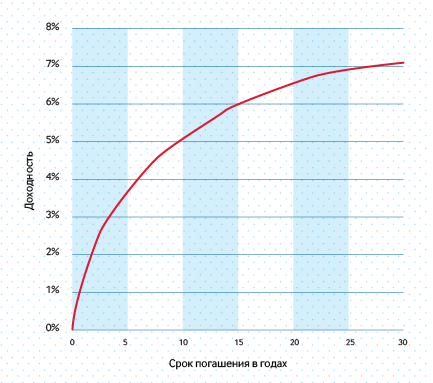

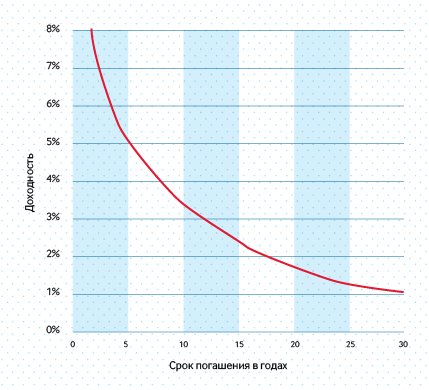

Кривая доходности – это график зависимости между дюрацией и уровнями доходностей по облигациям. Она используется в рамках маркетинга для оценки индикативной ставки купона по облигациям.

В зависимости от рыночной конъюнктуры кривая может принимать различные виды:

- нормальный – по мере роста дюрации растут и доходности (схема 10);

- плоский – доходности не меняются в зависимости от дюрации;

- инвертированный (перевернутый) – доходности падают по мере роста дюрации (схема 11).

Схема 10. Нормальная кривая доходности

Схема 11. Перевернутая кривая доходности

Существует несколько теорий, объясняющих тот или иной вид кривой, среди основных:

- гипотеза рыночных ожиданий (Market expectations/pure expectations hypothesis);

- теория премии за ликвидность (Liquidity premium theory);

- теория рыночной сегментации (Market segmentation theory);

- теория предпочтений (Preferred habitat theory).

Так, например, согласно гипотезе рыночных ожиданий, если инвесторы ждут повышения ставок в будущем, кривая будет иметь нормальный (возрастающий) вид, если понижения – инвертированный вид.

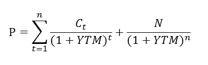

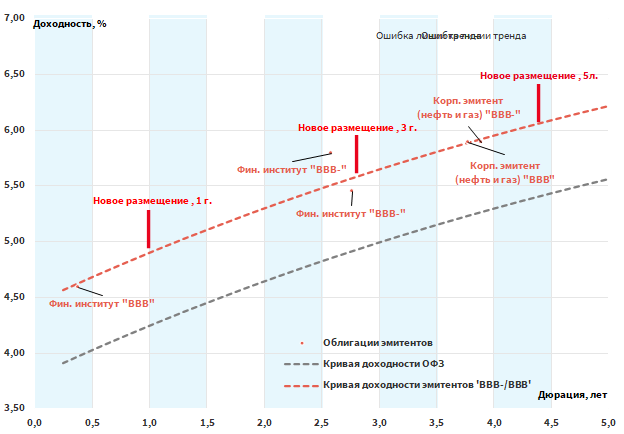

Одним из ключевых моментов при определении параметров облигационного займа является расчет доходности к погашению. Данный расчет позволяет производить сопоставление различных облигационных выпусков с учетом их структуры, т. е. финансовых потоков, заложенных в параметрах облигаций (частота и размер купона, наличие опционов «пут» и «колл», амортизации).

Доходность к погашению (YTM) – это процентная ставка в коэффициенте дисконтирования, которая устанавливает равенство между стоимостью потока платежей по облигации и ее рыночной ценой. В случае, когда по облигации предусмотрена оферта, вычисляется доходность к оферте (YTP): в данном случае используется поток платежей не до погашения, а до оферты; вместо номинала указывается цена выкупа по оферте, которая, как правило, совпадает с номиналом:

P - текущая цена облигации

Ct- поток платежей по облигации в момент времени t, в самом простом случае равен постоянному купону, который не меняется в течение жизни облигации

N - номинал облигации

По сути, YTM (YTP) представляет собой внутреннюю доходность инвестиции (IRR). Однако реальная доходность облигации к погашению (оферте) будет равна YTM (YTP) только при выполнении следующих условий:

- Облигация хранится до срока погашения (оферты)

- Полученные купонные доходы немедленно реинвестируются по ставке r = YTM (r = YTP)

Внимание. В случае, когда текущая цена облигации равно номиналу (например, при размещении), доходность к погашению (оферте) легко вычисляется с помощью формулы эффективной процентной ставки:

m - число начислений купона в год

Так, например, при ставке купона 10% и начислении купона 2 раза в год доходность к погашению в момент размещения (текущая цена равно номиналу) составит 10.25%.

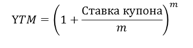

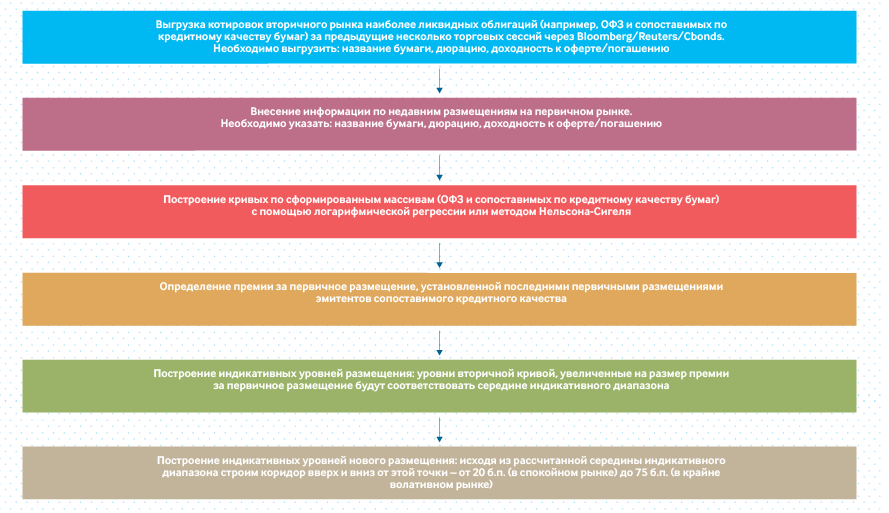

Маркетинговые материалы зачастую содержат карту облигаций на момент проведения roadshow с обозначением индикативных уровней доходности маркетируемого выпуска (схемы 12, 13).

Схема 12. Этапы построения карты облигаций для оценки индикативных уровней нового размещения

Схема 13. Оценка индикативных уровней доходности

* в схеме 13 рейтинги указаны в соответствии с международной шкалой. Указанные уровни соответствуют ААА по национальной шкале.

Принципы оценки индикативных уровней доходности

Чаще всего в нашей практике мы используем следующий способ определения индикативных уровней доходности нового выпуска:

- В случае ликвидного рынка в качестве отправной точки для оценки прайсинга используется основная вторичная кривая (о ней подробнее ниже), к которой добавляется премия за первичное размещение, установленная последними первичными размещениями эмитентов сопоставимого кредитного качества, т.е. вычисляется спрэд размещаемого выпуска кривой соответствующего эмитента.

- В случае неликвидного вторичного рынка, в качестве отправной точки оценки прайсинга используется исторический спред облигаций данного эмитента к кривой ОФЗ, к которому добавляется премия за первичное размещение, установленная последними первичными размещениями эмитентов сопоставимого кредитного качества.

В качестве основной вторичной кривой, которая является отправной точкой для установления индикативных уровней, может выступать в зависимости от ликвидности и количества бумаг в обращении:

- кривая самого эмитента;

- кривая сопоставимых бумаг того же сектора, что и рассматриваемый эмитент;

- кривая сопоставимых бумаг с точки зрения кредитного рейтинга, но других секторов.

Как правило, сама кривая строится с помощью логарифмической регрессии[2] (более простой вариант), либо методом Нельсона-Зигеля.[3]

Кривая ОФЗ строится по котировкам наиболее ликвидных ОФЗ либо с помощью логарифмической регрессии, либо с помощью метода Нельсона-Зигеля.

Использование нестандартной структуры выпуска (в большей степени наличие опциона «колл» и амортизации) влияет на индикативную оценку доходности в сторону ее увеличения.

Кроме того, тип облигационного продукта также влияет на его доходность. Так, например, структурные облигации, зеленые/социальные облигации будут иметь свою специфику маркетинга. Маркетинг будет дополняться описанием их структуры и целевым использованием средств, а также особенностями формирования доходности по ним.

- В соответствии со сложившейся практикой на долговом рынке существует возможность размещения облигаций через инвестиционный меморандум, который является предварительной версией проспекта

- http://www.nicemanagement.ru/doips-119-1.html

- http://www.deepfinance.ru/finances-3058-1.html